通过清算不同CCP的利率掉期和通胀掉期公司将其账目分叉是没有意义的

自金融危机以来,监管机构一直在进行利率和信贷违约掉期,并且在一定程度上无法交割远期。然而,通货膨胀交换在强制执行强制清算方面已被证明是事后的想法。

目前,摆脱监管改革的爪子,双边交易产品将继续存在于未清算的市场中。然而,尽管没有义务这样做,其他监管因素可能会开始推动买方清算产品。

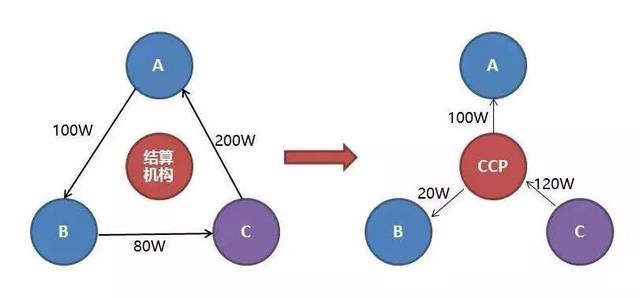

从2016年9月开始,未清算衍生品的保证金要求将成为天价,迫使市场重新考虑使用场外衍生品。中央清算还可以降低交易对手风险,而买方公司则希望通过清算同一地点的利率互换和通胀互换来避免账面上的分歧。

“通过清算不同CCP的利率掉期和通胀掉期,公司将其账目分叉是没有意义的,”SwapClear,LCH.Clearnet产品和市场主管Nathan Ondyak解释道。“一家公司通常会通过一个CCP清除一揽子计划。”

避免这种分歧对养老基金来说极为重要,因为它们的大多数负债都与通胀挂钩。

然而,根据欧洲市场基础设施条例(EMIR),养老基金被归类为免除清算任务。通货膨胀互换可以成为吸引他们进入清算的产品吗?

安本资产管理公司高级投资经理特伦斯•纳哈尔(Terence Nahar)相信这一点。

“在某些时候,当豁免用完时,养老基金将不得不开始清算掉期。当他们选择时,他们希望有能力对冲实际利率,因此只是在不同的场所对冲通胀掉期的利率掉期没有任何意义,“他说。

2015年4月1日,当欧洲监管机构授权LCH.Clearnet为产品提供清算服务时,清除通胀掉期的能力脱颖而出。

欧洲最大的中小型企业竞相获准批准清算利率和信贷违约掉期,随着授权的推出而成为头条新闻。在此背景下,LCH.Clearnet准备其通胀掉期清算服务以补充利率部分。

“我们对买方社区进行了相当多的宣传,有人认为这是所有LDI基金,但你确实看到了相当数量的其他参与者,”Ondyak补充道。

“那些客户[养老基金]在有义务清算之前有较长的延迟,但总的来说,他们都意识到他们必须在某个时候明确。”

“我们保持健康的对话,并为买方社区做了很多宣传。有人认为只有LDI基金对通胀掉期清算感兴趣,但其他一些参与者的胃口也很大,“Ondyak补充道。

“那些客户[养老基金]在执行结算授权之前有较长的延迟,但总的来说他们意识到他们必须在某个时候明确并且正在做相应的准备。”

一个可行的选择

继4月1日的监管审批和启动之后,巴克莱和摩根大通之间首次实现了通货膨胀互换,11名成员从一开始就进行了清算交易。

在撰写本文时,LCH已将做市商的数量增加到17个。

对于买方而言,参与市场的做市商和交易商的数量正在稳步增长,并伴随着流动性。

一旦更多成员连接并清除,买方可能会进入该空间。Ondyak认为2015年7月将是买方真正登机的日期。

“对我们来说,这是真正的买方'上线'日期。如果您是客户,整个清算点是,如果发生违约,您不必关闭您的头寸,您可以将其移至其他人。因此,作为客户,您至少需要两个清算经纪人才能上线,“他继续道。

“根据客户的风险偏好,他们可能需要三个或更多清算经纪人。我们预计在此日期之后会有一些客户清算。“

欧洲期货交易所(Lure.Clearnet)在获得其国内监管机构BaFin批准开始提供服务后,本周获准批准清理产品。

因此,通过清算费率和同一地点的通货膨胀互换来提高效率可以证明使用这项服务是正确的。由于一系列延迟和不确定因素导致2016年底的利率清算,买方将在此日期之前开始清算通胀掉期吗?

直接获得优先事项

“两个月前,他们开始向客户提供通胀互换。在此之前,我认为任何养老金或保险公司都不会走中央清算路线,现在我会说它变得更加可行。但这是非常客户特定的,“Nahar说。

“一个可以坐在大型合格抵押品库中的客户可能愿意考虑提前清算,部分原因是双边的巴塞尔协议III。与所有资产类别一样,双边空间的流动性正在减少。与银行履行中介职能的任何资产一样,流动性正在萎缩。这只是他们需要对任何交易持有的较高资本的反映。

“鉴于有一个更广泛的产品套件可供清算所使用,并且考虑到双边交易不一定是某些客户的最便宜的替代品,我希望看到一些客户在未来六个月左右开始清算。但同样,它是非常客户特定的。“

在评论LCH.Clearnet的公告时,LDI基金法律和一般投资管理负责人西蒙威尔金森重申“风险管理是基金经理的首要任务”,这表明中央清算的趋势早于任务授权。

“中央清算显着降低了交易对手风险,我们欢迎行业为通胀掉期提供清算服务,”他补充道。

在今年的Euroclear抵押品会议上,清算小组中的买方队伍似乎非常注重他们不必清理的立场。

重点是什么?

观众的回应显示,虽然42%的人认为清算衍生品的好处是明确的,并且产生了非常积极的影响,但29%的人表示他们还没有计划,只有14%的人认为从未清算衍生品转为清算衍生品代表50%的变化。他们的事。

荷兰对冲基金PGGM投资经理Roelof van der Struik表示,“我们目前看不到使用清算衍生品的情况。”

Van der Struik补充说,他的公司“积极地认为这将是一件非常美好的事情”,但他说他“对这些好处有点担心”。

另一位购买方补充说,买方“没有奢侈品来构建可能在五年左右的假设环境中建立模型”。

那么通胀掉期是否会被考虑用于强制性清算?

欧洲证券和市场管理局将在适当的时候最终评估产品及其清算的可行性,但IRS,CDS和FX处于优先清单的首位,可能需要等待很长时间。

Ondyak表示,LCH.Clearnet不希望监管机构急于做出使产品受强制清算的决定。

他解释说:“在考虑强制清算之前,我们已经公开推荐重大延迟。” “这不是我们在不久的将来推动或甚至在地平线上看到的东西。”

“这是推出产品的健康方式。我们的服务是基于客户需求,并在没有授权的情况下将通货膨胀掉期清算推向市场,因此我们提供的服务具有自身优势。

“让我们看看它是如何发展的,保证金水平如何看,风险如何集中,清算和未清算市场的位置 - 独立或一起,让我们回顾一下未来几年,审查市场可能是相关的并考虑授权。